中国经济网编者按:宁波海天精工股份有限公司(简称:海天精工)将于10月25日进行网上申购(申购代码:780882)。最新招股书显示,本次公开发行不超过5220万股,欲登陆上交所,保荐机构为中信证券。公司主营业务是高端数控机床的研发、生产和销售,主要产品包括数控龙门加工中心、数控卧式加工中心、数控卧式车床、数控立式加工中心、数控落地镗铣加工中心、数控立式车床。海天精工拟募集资金4.14亿元用于大连海天国华年产350台数控机床项目、宁波海天精工工程研究中心项目以及补充流动资金及偿还银行贷款。

招股书显示,2012年、2013年、2014年、2015年1-6月公司营业收入分别为9.8亿元、8.8亿元、10.1亿元、5.2亿元,净利润分别为9,129万元、3,563万元、8,175万元、2,860万元。报告期内该公司应收账款周转率分别为14.80、11.03、11.97和6.52。公司存货周转率低于同行业平均水平、毛利率下降。公司也坦言,未来面临买方信贷销售方式发生连带担保赔偿、原材料价格变动、毛利率下降、净资产收益率下降等风险因素。

据《证券市场红周刊》报道,海天精工的经营业绩坐"过山车"上下波动,极不稳定。在净利润中所得税优惠与政府补助的占比非常高,大有对此依赖"上瘾"之势。关联交易中也存在疑点,从2014年底到2015年6月,公司投入巨额资金购买设备却不增加产能。关联交易中出现诸多不合逻辑的情况,难免让人怀疑公司是否存在依靠操作关联企业间的土地流动来粉饰业绩。同时,公司偿债能力、运营能力、盈利能力均出现了不同程度的恶化,企业未来发展前景堪忧。

海天精工为了增加营业收入,采用买方信贷结算的付款方式。证监会对其审核过程中也对此风险提出询问。公司在招股书中坦言,如果出现大规模的客户违约情况,可能面临在首次公开发行并上市年度营业利润下滑50%或以上甚至亏损的风险。而可怕的是这种风险并没得到有效控制,仍在不断扩大中。

针对上述情况,中国经济网记者致电海天精工证券部,截至发稿,电话无人接听,邮件未予回复。

存货周转率低于同行业平均水平 毛利率下降

据证监会网站消息,海天精工于1月20日首发申请获通过。证监会主板发审委在2016年第10次会议审核结果公告中对公司提出诸多问询。如:请发行人代表补充说明,在实物流转相同的情况下,直销和经销两种销售模式下的定价有何差异;扣除销售服务费后的直销毛利率和经销毛利率之间存在差异的原因。请保荐代表人发表核查意见。

招股书显示,2012年、2013年、2014年、2015年1-6月海天精工营业收入分别为9.8亿元、8.8亿元、10.1亿元、5.2亿元,净利润分别为9,129万元、3,563万元、8,175万元、2,860万元。报告期内该公司应收账款周转率分别为14.80、11.03、11.97和6.52。据《证券市场红周刊》报道,由于其采用的是采用买方信贷模式,货款回收速度较快,但这种销售方式的风险十分巨大,更令人担忧的是其应收账款周转率呈现出的是明显的下降趋势。而海天精工存货周转率明显低于同行业平均水平,这与其存货量过大,存货增长过快不无关系。

对此,发审委也在审核结果公告中提出问询称,保荐代表人需结合“以销定产”的生产模式,进一步说明报告期内无订单库存商品增长较快的原因,库龄分布以及存货跌价准备计提是否充分,相关风险揭示是否充分,并发表核查意见;结合发行人2015年经营情况补充说明,发行人对2015年经营业绩的风险揭示是否充分。

据招股书介绍,2012 年末、2013 年末、2014 年末和2015年6月末,公司存货价值分别为57,465.45 万元、62,077.62 万元、66,440.94 万元和 62,131.36 万元,占相应期末的流动资产比例分别为 57.89%、 57.43%、 56.94%和 58.88%。更为要紧的是,其存货规模还呈现出继续加的趋势。其存货余额较高可能影响公司资金周转速度和经营活动的现金流量,降低资金使用效率。如果下游景气度继续降低,该公司将面临大幅计提存货跌价准备的风险,导致公司经营业绩继续下滑。

此外,从2012 年至2015 年 1-6 月,该公司主营业务毛利率分别为32.25%、24.58%、28.30%和 26.54%。虽然2014年该公司毛利率有所回升,但总体仍然呈现出下降趋势,而毛利率的下降,意味着其盈利能力的减弱。

经营业绩坐“过山车” 依赖税收优惠及政府补贴

据《证券市场红周刊》报道,自2012年开始,海天精工的净利润就坐上了“过山车”,在2012年时,其净利润还高达9128.74万元,而到了2013年则下降60.97%,仅剩下3562.97万元,2014年虽然回升至8174.64万元,但依然没有达到2012年水平,2015年上半年,净利润甚至只有2859.81万元,年化计算相比2014年将出现大幅下降。与此类似,该公司毛利率的变化也是忽高忽低,2012年至2015年6月期间,该公司主营业务毛利率分别为32.25%、24.58%、28.30%和26.54%。

所得税优惠和政府补助对于企业来说可谓是“唐僧肉”,这笔“意外之财”可直接助力于企业的净利润,因此很多企业为此而绞尽脑汁,甚至不惜使用违法手段。然而,这两项收入在短期内虽然会为企业增色不少,但是也容易让企业“上瘾”,从而失去创新能力与革新动力。税收优惠可能会失去,政府补助也可能会发生变化,企业一旦对这些并不具有可持续性的收益上瘾,那就无异于“吸毒”了。从财务数据来看,海天精工在净利润中所得税优惠与政府补助的占比非常高,大有对此依赖“上瘾”之势。

据招股书介绍:2009 年9月15日,本公司被宁波市科学技术局、宁波市财政局、宁波市国家税务局、宁波市地方税务局联合认定为国家级高新技术企业。2012 年9月10日,本公司通过了高新技术企业资格复审,即公司 2012 年度至 2014 年度继续执行15%的企业所得税税率。根据《高新技术企业认定管理办法》相关规定,公司高新技术企业证书将于 2015 年9月9日到期。公司已于 2015 年 5 月 15 日向宁波市高新技术企业认定管理办公室提交了高新技术企业认定申请书,相关认定工作尚在进行中。基于谨慎性考虑,在正式取得高新技术企业资格认定前,公司暂时按照 25%的税率预缴和计提企业所得税。

从金额来看,2012年至2014年海天精工所享受的企业所得税税收优惠金额分别为1,183.31万元、384.21万元、697.73万元。除此之外,海天精工每年均能获得各种名目的基金、奖励等政府补助,金额也不在少数,仅报告期内,其获得的补助金额就分别高达1,170.03万元、1,846.12万元、2,091.39万元和1,865.23万元。

海天精工除了经营业绩坐“过山车”上下波动,极不稳定外,其财务情况也是压力巨大,其诸多财务指标也出现呈现出恶化的趋势。在资产负债率方面,报告期内,海天精工资产负债率(母公司口径)分别为53.85%、54.57%、54.69%和51.21%,没有明显的降低趋势,同时,该资产负债率在同行业公司中也并不算低,就拿同行业公司法因数控来说,相同周期内,其资产负债率分别仅为30.72%、28.34%、23.04%和19.89%,远低于海天精工。

除了资产负债率外,海天精工的流动比率和速动比率也令人担忧。报告期内该公司流动比率分别为1.12、1.15、1.13和1.19,而其招股书所选的六家同行业公司沈阳机床、秦川机床、法因数控、日发精机、青海华鼎和昆明机床这一比例的平均值则分别为1.81、1.66、1.58和1.66,海天精工明显低于同行业平均水平;而速动比率海天精工分别仅为0.47、0.49、0.49和0.49,上述六家公司平均值则则分别为1.09、1.02、0.99和1.03,显然,海天精工的速动比率还不足同行业水平的一半。因此,不论是从资产负债率水平来看,还是从流动比率和速动比率的指标来看,海天精工的偿债压力都已经十分巨大,其偿债能力远低于同行业平均水平。

关联交易不合逻辑 巨额资金买设备却未增产能

据《证券市场红周刊》报道,招股书介绍,2014年6月,海天精工分别向控股公司海天股份和其关联企业安信数控分别转让价格为6706.21万元和5215.90万元的两块土地及建筑物,该两块土地资产为北仑区小港陈山东路东、安居路北相邻地块,合计面积85465.27平方米。对于转让原因,海天精工在招股书中解释称:2009年公司业绩快速增长,基于产能扩张的需要,公司取得上述土地使用权并筹划用于投建扩产项目。2012年8月,公司取得上述土地相关的募投项目批文(宁开政项[2012]157号)。2014年初暂停扩产项目的建设并取消该募投项目。海天股份及安信数控于2013年下半年开始计划投建新的厂房及配套工程,短期内无法取得合适的土地。经协商,公司将上述闲置土地及建筑物转让。

在转让中,海天精工对其两家关联公司所转让的这两块土地及建筑物实际上涉及到两部分资产:一部分是土地使用权,这属于无形资产范畴,两块地账面价值共计3731.33万元,而转让价格则共计为4871.00万元;另一部分则是在建工程,两块地的账面价值共计6996.98万元,转让价格则为7051.11万元。

依据海天精工对出售土地的解释,“公司在2014年初就暂停扩产项目的建设并取消该募投项目”,也就是说,在2014年初,其在建工程金额应该不低于这两项土地上在建工程的金额,如果还有其他建设工程,则其2014年初的在建工程金额应该超过这一金额,而实际上,依据该公司财务报表来看,其2014年年初结转的在建工程金额总共才3826.61万元,那么该公司6996.98万元在建工程的账面价值又是从何而来的呢?

此外,其现金流量表中的相关项目与其资产变化也存在着矛盾。从海天精工财务报表来看,2014年该公司购建固定资产、无形资产和其他长期资产支付的现金为9507.38万元,既然有相关费用的支出,那么就意味着有相应资产或者权益的增加才对,然而从该公司固定资产、在建工程和无形资产(该公司不存在长期资产)的情况来看,其资产并没有增加,相反以上三项均出现减少的情况,而且减少金额很大,共计为9779.59万元,算上公司购建固定资产、无形资产和其他长期资产支付的现金则其2014年减少金额达1.93亿元之巨。

即使不去追究在建工程减少的合理性,姑且认为其资产的减少与其出售土地使用权和在建工程有关,然而其土地使用权和在建工程两项账面余额合计也仅为1.07亿元,那其余的8600多万元的现金支出又去了哪里呢?如果说这部分是预付账款,则必然导致当年预付账款新增金额剧增,可实际上该公司2014年预付账款总额也仅560.90万元,相比年初金额不仅没有增加,反而减少了数百万元。

另外,该公司2014年和2015年6月在建工程账面余额分别为1439.71万元和544.63万元,依据其招股书解释,该在建工程为公司筹资购买的待安装设备,既然从2014年底到2015年6月待安装设备的金额减少了将近900万元,也就是说这900万元设备已经完成了安装,那么对应的是该公司产能应该得以增加才对,然而从所披露的产能数据来看,从2014年底到2015年6月,其产能并没有发生变化,投入如此巨额的资金购买设备却不增加产能,这不是很奇怪的现象吗?在海天精工关联交易中,出现如此诸多不合逻辑的情况,难免让人怀疑,公司是否存在依靠操作关联企业间的土地流动来粉饰业绩,否则又如何解释其中的原因呢?

采用买方信贷结算付款方式 经营风险扩大

海天精工为了增加营业收入,甚至不惜置自身于风险之中,采用买方信贷结算的付款方式,即在公司提供担保的前提下,合作银行向客户发放专项贷款以用于设备款项的支付。这种方式虽然刺激了客户的需求,提高客户购买其产品的意愿,从而增加销售额,而一旦客户经营上出现困境,无法偿还贷款,或者客户因其他原因违约,则合作银行有权要求公司履行连带担保责任,风险将会明显增大。虽然在证监会对其进行审核的过程中,对此风险也提出了询问,公司也做了相应回应并获得首发通过,但对于为销售方担保一事依然值得深究。

发审委公告显示,海天精工需结合报告期买方信贷贷款期限、违约、计提担保风险准备金和买方信贷代垫款坏账准备等情况,补充说明是否充分预计买方信贷贷款担保的损失,是否充分披露相关的风险。请保荐代表人发表核查意见。

据招股书介绍,截至2012年末、2013年末、2014年末和2015年6月末,该公司为其客户的销售贷款提供的担保余额分别为43472.69万元、40887.87万元、54721.53万元和54160.00万元,在前三年中,这一数据占到了营业收入一半左右,到了2015年6月,其提供担保的金额竟然还超出营业收入。

实际上,海天精工为这种销售方式也一直在付出代价。据招股书介绍,报告期内,因客户无法偿还银行贷款,公司履行连带担保责任而垫付的资金分别为136.24万元、730.45万元、2228.44万元和3215.48万元,由此可见该公司所面临的风险是在飞速增加中。然而令人不解的是,该公司为此风险所计提的风险准备金在报告期内却分别为2311.13万元、2406.11万元、1796.93万元和1941.59万元,显然,随着所发生风险金额的增加,其风险准备金的计提金额却在不断减少,对此,公司在招股书中却表示,“经过多年业务运营经验的积累,公司已建立起多级风险防范体系,严格对上述风险进行控制和防范”,然而在逐年增加的连带担保责任而垫付资金的现实面前,公司所说的风险防范和控制的方法也太令人费解了些。

同时,公司在其招股说明书的风险提示中还表示:报告期内,买方信贷逾期贷款占总贷款的比例分别为6.70%、7.33%、8.18%和9.11%。如果逾期比例进一步提高,将可能使公司面临更高的担保损失,影响公司的财务状况及盈利能力。如果出现大规模的客户违约情况,公司可能面临在首次公开发行并上市年度营业利润下滑50%或以上甚至亏损的风险。显然,该公司也意识到了此类风险,然而可怕的是这种风险并没得到有效控制,仍在不断扩大中。

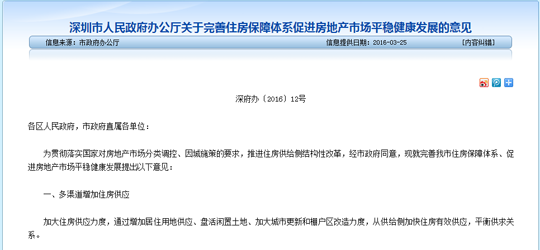

深圳楼市新政:非深户购

深圳楼市新政:非深户购 上海破获“一号专车”

上海破获“一号专车” 大众点评与美团网合并

大众点评与美团网合并 “港独”头目声称不是

“港独”头目声称不是