中新网9月7日电 据香港万得通讯社综合报道,公司债自2015年改革以来,一直保持高昂发展势头,其中房地产行业在公司债发行数量和发行规模方面,均占比过半,在获得大笔资金的同时,也成为公司债市场繁荣的重要推手。而有媒体报道称,近日交易所债券市场提高了类平台发行人门槛,同时还在研究提高房地产公司发债标准。房地产行业未来融资压力或加剧。

8月30日,财新网披露,交易所债券市场对类平台发行人的门槛骤然提高。多家券商近日接到交易所窗口指导,较之此前同时参考营业收入和现金流这两条红线,现在监管层只看营业收入占比一项,即“双50%”变成“单50%”,发债门槛大幅提升。且此次窗口指导并没有安排新老划断的过渡。另外,针对房地产类和过剩行业的公司债发行主体,交易所正在研究相应的指标,拟提升发债门槛。主体评级和项目分布将成为房地产公司发行公司债的重要审核标准。

据Wind资讯金融终端显示,2015年交易所私募债到期172只,规模201亿元,但信用风险事件就发生了12起。沪深两市在2016年将有278只共420亿元的私募债到期兑付,2017年还将有332只共674亿元的规模到期,这两年到期的主要是中小企业私募债。在2018年需要兑付的2552亿元私募债中,绝大部分是2015年新发的非公开发行公司债。

公司债市场“野蛮”生长

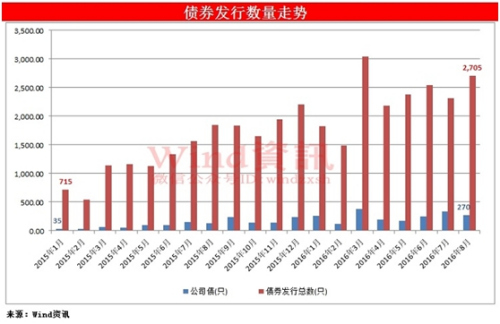

2015年1月15日,《公司债券发行与交易管理办法》正式公布施行,公司债市场规模迎来爆发式增长。2015年1月份,国内发行债券数量715只,截至目前,8月份国内发行债券数量已达2705只,增幅为78%。同期公司债发行数量则从35只上升到目前的270只,增长率更是高达671%。

伴随着市场的热情高涨,公司债发行利率走势也是一路下行。

房地产行业成公司债市场推手

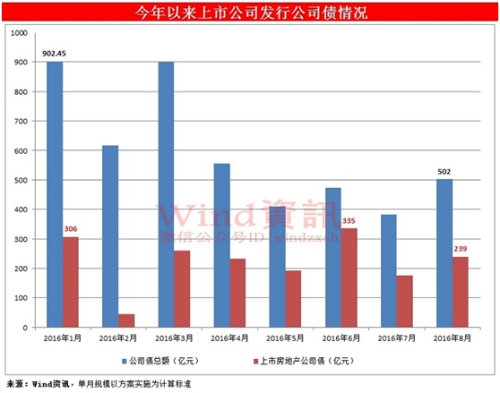

其中,2015年初至今,国内公司债累计发行数量3413只,其中房地产行业就达到了1841只,占比53.94%;发行额方面,同期国内公司债累计发行额29840.65亿元,其中房地产行业公司债发行规模15017.33亿元,占比50.32%。房地产行业公司债发行数量和发行规模占总比均过半。

上市公司发行公司债方面,房地产行业的主导地位依然明显。以公司债实施公告日为标准进行计算,8月份以来已有包括中天城投、宝鹰股份、阳光城、新城控股等7家内地上市房地产公司发行公司债,合计规模达239亿元,占同期上市公司发行公司债总规模的47.7%。

评级机构惠誉8月发布报告称,中国商品住房销量可能已接近周期高点。未来部分地区市场的销量将可能因政策调控收紧而下降。

首创证券分析师王剑辉表示,部分房企利用低资金成本豪赌一二线城市优质资源的情绪依然高涨。总体来看,此前房地产市场政策措施以及需求的集中爆发所引发的投资基础较薄弱、资产价格持续上涨的坚定预期也有所动摇,下半年市场投资端依然面临一定回调压力。

野村中国地产研究部主管高剑锋表示,某些房企规模很大,但负债率和现金流存在某些问题,因此应对房企发债进行明确和严格的细化。在市场下行时,企业的现金流本身就会出现短缺情况,此时如果投资者要求赎回债券,则企业的现金流将遭遇很大压力。

申万宏源高级分析师李虹认为,过往楼市低谷皆证明,信贷政策对于房企的可持续发展有着举足轻重的作用。在中央已经明显注意到楼市泡沫,一线城市努力控制房价上涨速度的大背景下,房企需要对资金链进行维护,以防止市场环境突变时,抗击风险能力不足。

深圳楼市新政:非深户购

深圳楼市新政:非深户购 上海破获“一号专车”

上海破获“一号专车” 大众点评与美团网合并

大众点评与美团网合并 “港独”头目声称不是

“港独”头目声称不是